كيفية التداول باستخدام النماذج السعرية في الفوركس

تُعد النماذج السعرية من أهم الأدوات التي يلجأ إليها المتداولين في أسواق الفوركس من أجل القيام بالصفقات والتخطيط لأماكن الدخول والخروج منها.

نستعرض في هذا المقال شرح لأهم النماذج السعرية في سوق الفوركس وكيفية استخدامها في التداول لكي تقتنص فرص الدخول والخروج من السوق.

أهمية النماذج السعرية في سوق الفوركس:

سبق وأن ذكرنا في مقال “أنواع الاتجاهات في سوق الفوركس” بأن الأسواق المالية سواء الاسهم أو الفوركس تكون دائمًا في صراع بين قوتين، وهما القوة الشرائية وهدفها رفع الأسعار، والقوة البيعية وهدفها تخفيض الأسعار.

وتأتي أهمية النماذج السعرية في سوق الفوركس بأنها تظهر بكثرة على الرسم البياني، مما يجعل المتداول الذي يعرف النماذج السعرية جيدًا قادر على أن يقتنص فرص الدخول والخروج من السوق.

لا تنسى…..الأسعار لا تتحرك في خطوط مستقيمة، بل تقوم بعمل حركة في الإتجاه الأصلي سواء صاعد أو هابط، ثم حركة تصحيح عكس الإتجاه الأصلي للسوق.

أنواع الأنماط السعرية في الفوركس:

تُعد النماذج السعرية ما هي إلا جزء من الإتجاه العرضي، سنتعرف في هذه الفقرة على أنواع النماذج السعرية في الفوركس، وكيفية استخدام كل نموذج سعري على الرسم البياني.

عندما يكون السعر في إتجاه “صاعد أو هابط” يحدث تصحيح “تراجع في الأسعار”، يتخذ التصحيح بعد الأشكال والنماذج السعرية والتي تكون بمثابة إِشارة على إنعكاس الإتجاه أو إشارة على استمرار السعر في الإتجاه الأصلي، لذلك تم تقسيم النماذج السعرية إلى نوعين وهما:

| النماذج السعرية الإنعكاسية | النماذج السعرية الاستمرارية |

| 1- الرأس والكتفيين Head and shoulders. 2- القمة المزدوجة Double Top. 3- القاع المزدوج Double Bottom. 4- الوتد الصاعد Wedge Rising. 5- الوتد الهابط Falling Wedge. | 1- المثلث الصاعد Ascending Triangle. 2- المثلث الهابط Descending Triangle. 3- المثلث المتماثل Symmetrical Triangle. 4- المستطيل Rectangle. 5- العلم Flag. 6- الراية Pennant. |

عندما يكون الزوج أو السلعة في إتجاه مُعين، ويظهر نموذج سعري إنعكاسي هذا يعني أن من المتوقع أن الإتجاه سيتغير وينعكس.

النماذج السعرية الإنعكاسية

1- الرأس والكتفين Head and Shoulders.

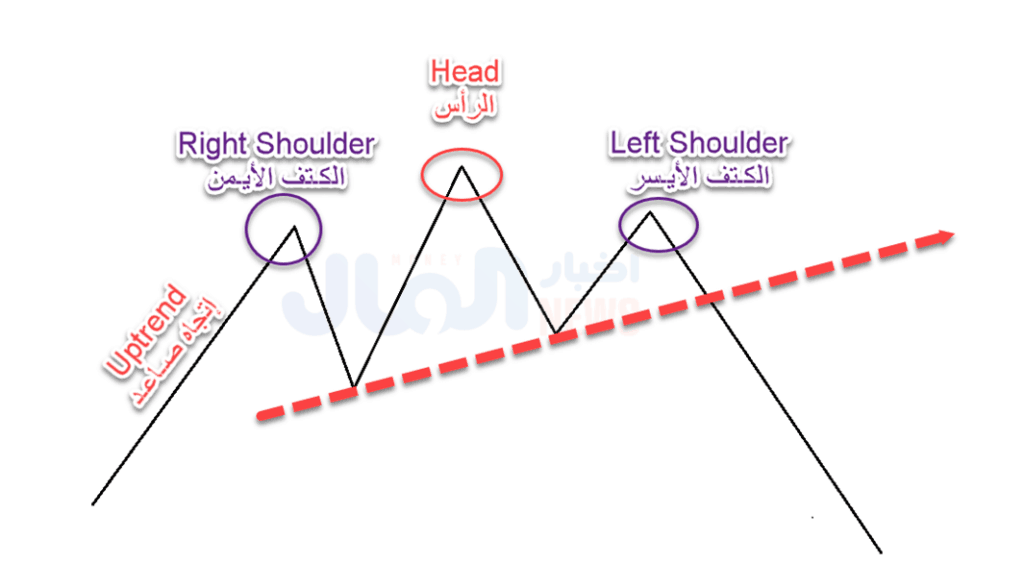

عندما يكون السعر في إتجاه صاعد، فمن الطبيعي أنه يقوم بتكوين قيعان صاعدة وقمم صاعدة، ولكن عند تكوين نموذج الرأس والكتفيين سنجد أن الزوج قد كون قمة وبعد أن قام بعمليات التصحيح صعد لتكوين قمة مرتفعة أخرى، ثم قام بعمليات التصحيح صعد ولكن كانت القمة الثالثة أقل من القمة السابقة، مما سيتكون لنا الشكل الموجود بالصورة التالية.

سنجد أنه متكون أمامك بالصورة الكتف الأيمن ثم الرأس ثم الكتف الأيسر، وبمجر أن ترى ذلك النموذج السعري، عليك برسم خط العنق أسفل آخر قاعين “الخط الأحمر بالصورة” وفي حالة كسر هذا الخط، يكون بمثابة تأكيد على أن نموذج الرأس والكتفين قد اكتمل ومن المتوقع أن تبدأ الأسعار في الإنعكاس.

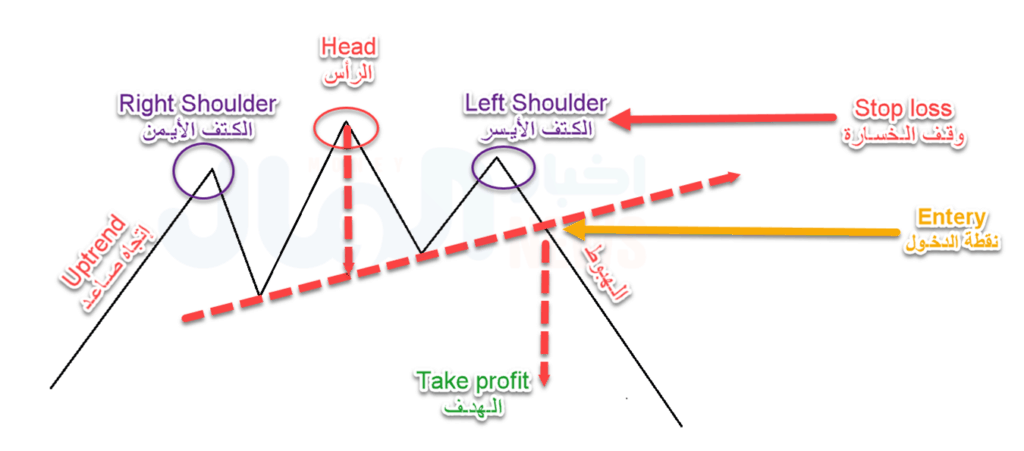

ويمكنك تحديد الهدف عن طريق قياس المسافة بين الرأس إلى خط العنق، وتطبيقها بعد كسر خط العنق، ويكون بذلك هدف الكسر، مثل الصورة التالية.

يظهر نموذج الرأس والكتفين على كل الاطر الزمنية، ولكن كلما كان الإطار الزمني أقل كلما قل أهمية النموذج.

2- القمة المزدوجة Double Top

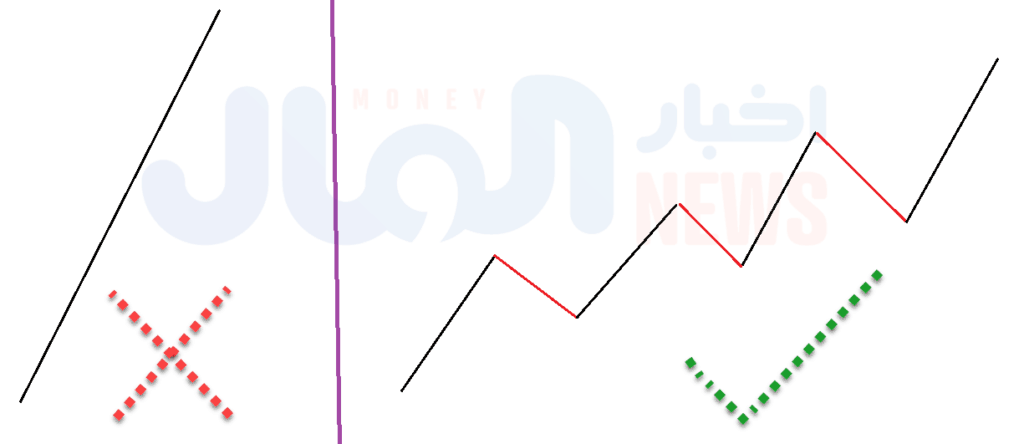

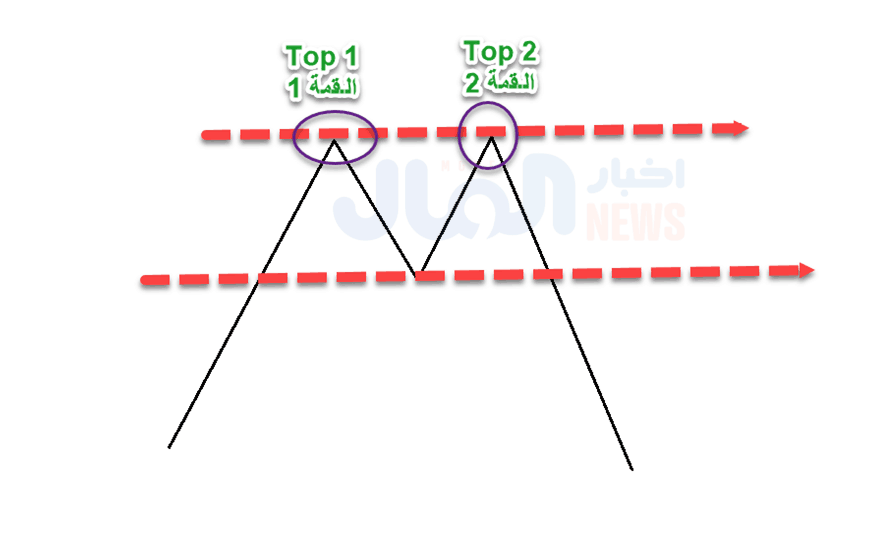

عندما يكون السعر في إتجاه صاعد، فمن الطبيعي أنه يقوم بتكوين قيعان صاعدة وقمم صاعدة، ولكن عند تكوين نموذج القمة المزدوجة سنجد أن الزوج قد كون قمة ثم بعد أن قام بعمليات التصحيح، فشل في الصعود فوق القمة السابقة وكون قمة جديدة قرب منها، مما سيتكون لنا الشكل الموجود بالصورة التالية.

سنجد أنه متكون أمامك قمتين على نفس المستوى، لذلك نُطلق على هذا النموذج السعري اسم “القمة المزدوجة” وبمجرد أن ترى ذلك النموذج السعري، عليك برسم خط العنق أسفل القاع الأخير “الخط الأحمر بالصورة” وفي حالة كسر هذا الخط، يكون بمثابة تأكيد على أن نموذج القمة المزدوجة قد اكتمل ومن المتوقع أن تبدأ الأسعار في الإنعكاس.

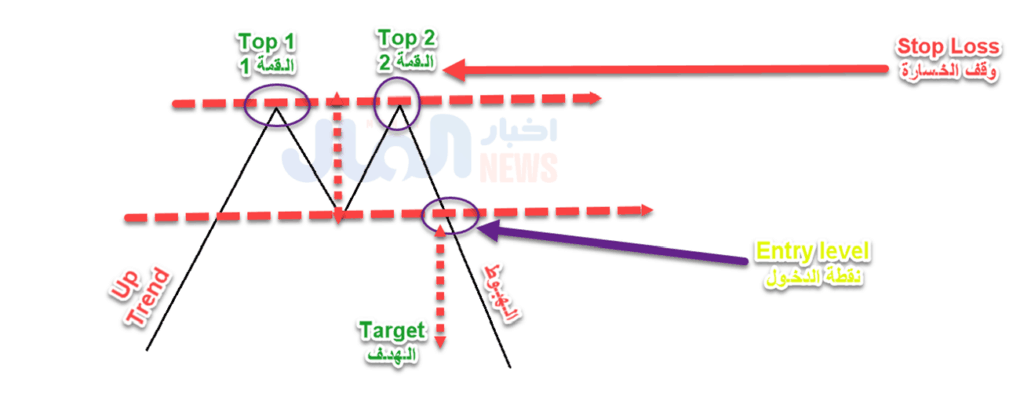

ويمكنك تحديد الهدف عن طريق قياس المسافة بين القمتين وخط العنق، وتطبيقها بعد كسر خط العنق، ويكون بذلك هدف الكسر، مثل الصورة التالية.

يظهر نموذج القمة المزدوج على كل الاطر الزمنية، ولكن كلما كان الإطار الزمني أقل كلما قل أهمية النموذج.

3- القاع المزدوج Double Bottom

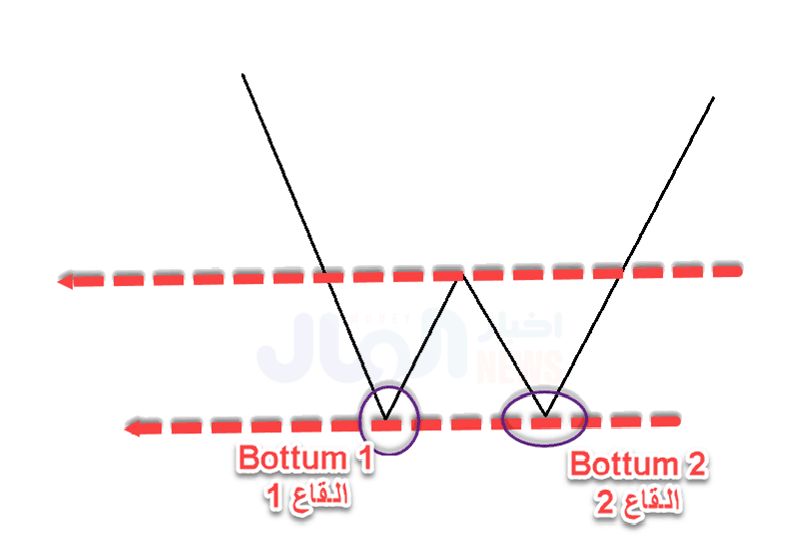

عندما يكون السعر في إتجاه هابط، فمن الطبيعي أنه يقوم بتكوين قمم هابطة وقيعان هابطة، ولكن عند تكوين نموذج القاع المزدوج سنجد أن الزوج قد كون قاع ثم بعد أن قام بعمليات التصحيح، فشل في الهبوط أسفل القاع السابق، وكون قاع جديد قرب من القاع السابق، مما سيتكون لنا الشكل الموجود بالصورة التالية.

سنجد أنه متكون أمامك قاعين على نفس المستوى، لذلك نُطلق على هذا النموذج السعري اسم “القاع المزدوج” وبمجرد أن ترى ذلك النموذج السعري، عليك برسم خط العنق فوق القمة الأخير “الخط الأحمر بالصورة” وفي حالة اختراق هذا الخط، يكون بمثابة تأكيد على أن نموذج القاع المزدوج قد اكتمل ومن المتوقع أن تبدأ الأسعار في الإنعكاس.

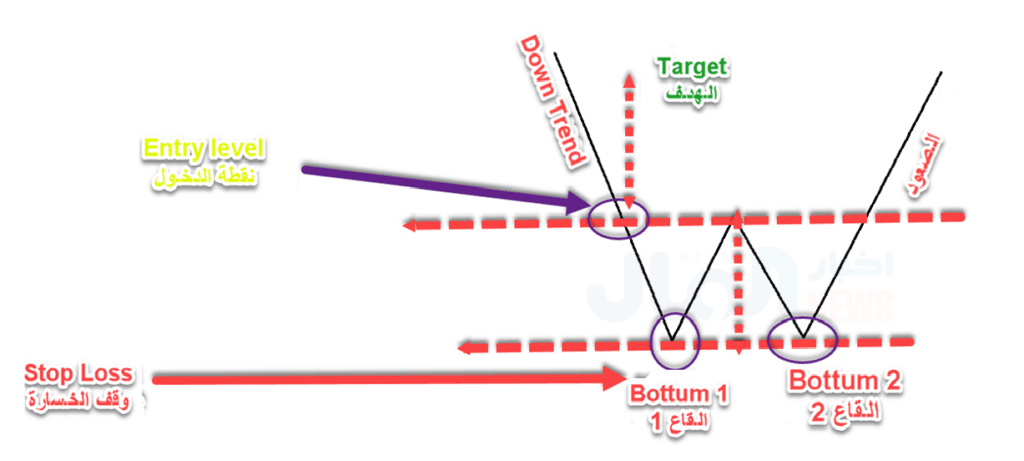

ويمكنك تحديد الهدف عن طريق قياس المسافة بين القاعين وخط العنق، وتطبيقها بعد كسر خط العنق، ويكون بذلك هدف الكسر، مثل الصورة التالية.

يظهر نموذج القاع المزدوج على كل الاطر الزمنية، ولكن كلما كان الإطار الزمني أقل كلما قل أهمية النموذج.

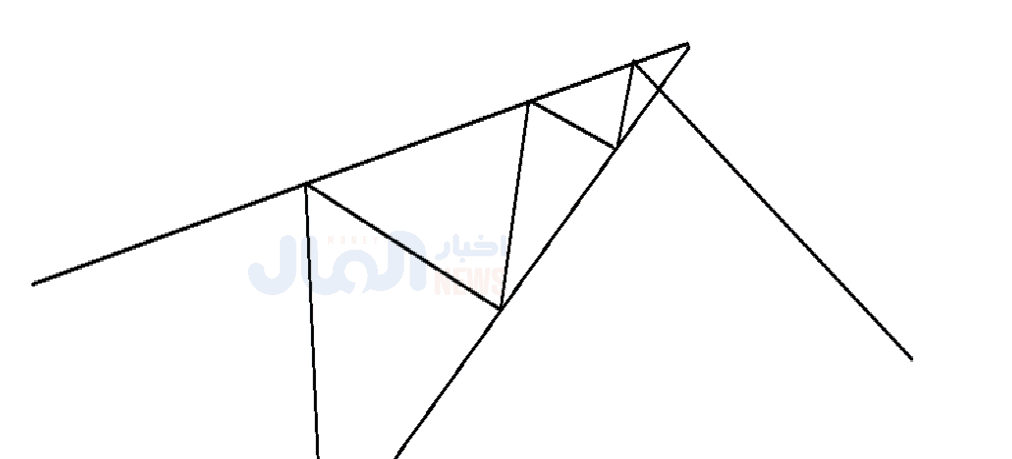

4- الوتد الصاعد Rising Wedge

عندما يكون السعر في إتجاه صاعد فمن الطبيعي أنه يقوم بتكوين قيعان صاعدة وقمم صاعدة، ولكن عند تكوين نموذج الوتد الصاعد سنجد أن الزوج قد كون قمة ثم بعد أن قام بعمليات التصحيح صعد وكون قمة ثانية فوق القمة السابقة، مما سيتكون لنا الشكل الموجود بالصورة التالية.

سنجد أن أمامك متكون إتجاه صاعد، ولكن تكمن المشكلة في أن القمم تكون مُتقاربة، مما تكون إشارة على وجود حالة ضعف في القوة الشرائية، وسنجد عندها تكون نموذج الوتد الصاعد.

ويمكنك أخذ الهدف من القاع إلى القمة، وعمل إسقاط عند منطقة الكسر لمعرفة هدف النموذج.

يظهر نموذج القاع المزدوج على كل الاطر الزمنية، ولكن كلما كان الإطار الزمني أقل كلما قل أهمية النموذج.

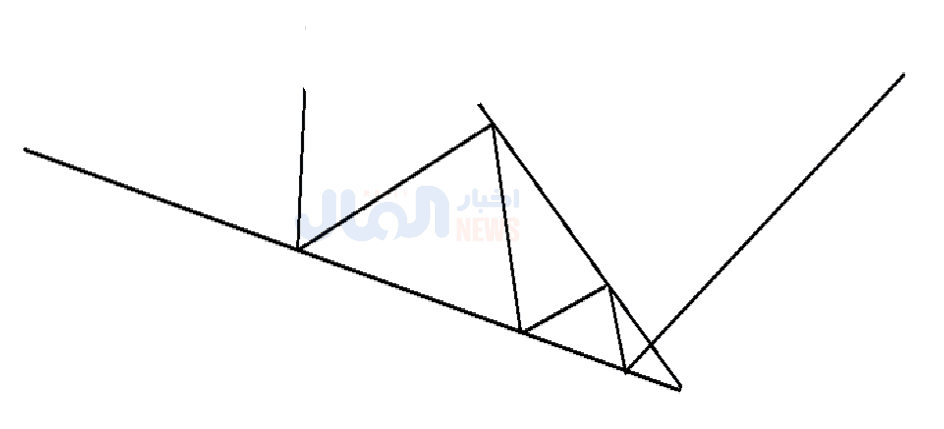

5- الوتد الهابط Falling Wedge

عندما يكون السعر في إتجاه هابط، فمن الطبيعي أنه يقوم بتكوين قمم هابطة وقيعان هابطة، ولكن عند تكوين نموذج الوتد الهابط سنجد أن الزوج قد كون قاع ثم بعد أن قام بعمليات التصحيح هبط وكون قاع ثاني أسفل القاع الأول، مما سيتكون لنا الشكل الموجود بالصورة التالية.

سنجد أن أمامك متكون إتجاه هابط، ولكن تكمن المشكلة في أن القيعان تكون مُتقاربة، مما تكون إشارة على وجود حالة ضعف في القوة البيعية، وسنجد عندها تكون نموذج الوتد الهابط.

ويمكنك أخذ الهدف من القاع إلى القمة، وعمل إسقاط عند منطقة الكسر لمعرفة هدف النموذج، مثل نموذج الوتد الهابط.

يظهر نموذج القاع المزدوج على كل الاطر الزمنية، ولكن كلما كان الإطار الزمني أقل كلما قل أهمية النموذج.

النماذج السعرية الاستمرارية

عندما يكون الزوج أو السلعة في إتجاه مُعين، ويظهر نموذج سعري استمراري هذا يعني أن من المتوقع أن الإتجاه الأصلي سيستمر.

1- المثلث الصاعد Ascending Triangle.

يُعد نموذج المثلث الصاعد من أشهر النماذج السعرية في سوق الفوركس، نظرًا لأنه يظهر بكثرة على الرسم البياني، بالإضافة إلى أنه يمكن استخراجه بسهولة.

على سبيل المثال: إذا كان الزوج يسير في إتجاه صاعد، وقام بعمل بعض الهبوط التصحيحي مكونًا نموذج المثلث الصاعد “القيعان ترتفع والقمم ثابتة” مثل الصورة التالية.

يستفاد من نموذج المثلث الصاعد في إنتظار الاختراق لتأكيد نقطة الدخول، ويمكن أخذ الهدف من قاع المثلث إلى القمة وعمل إسقاط عند نقطة الإختراق لمعرفة هدف نموذج المثلث الصاعد، مع وضع وقف الخسارة أسفل آخر قاع للمثلث.

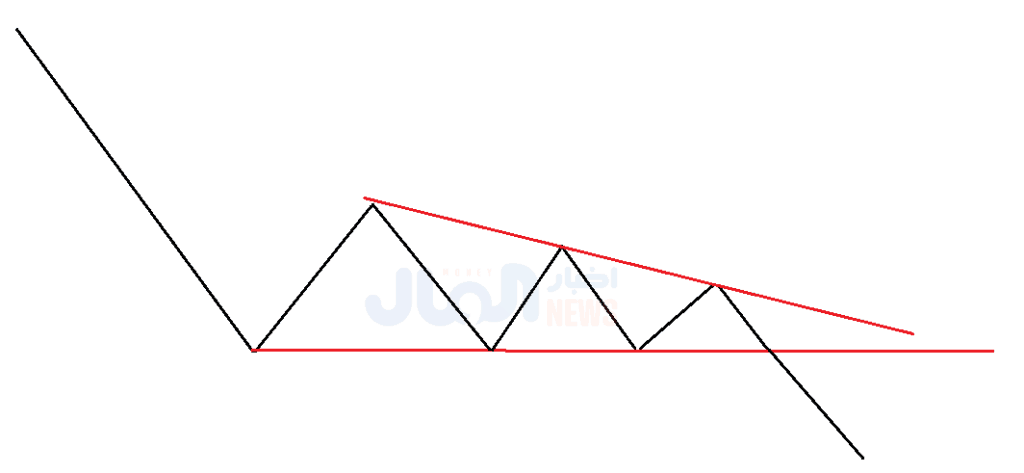

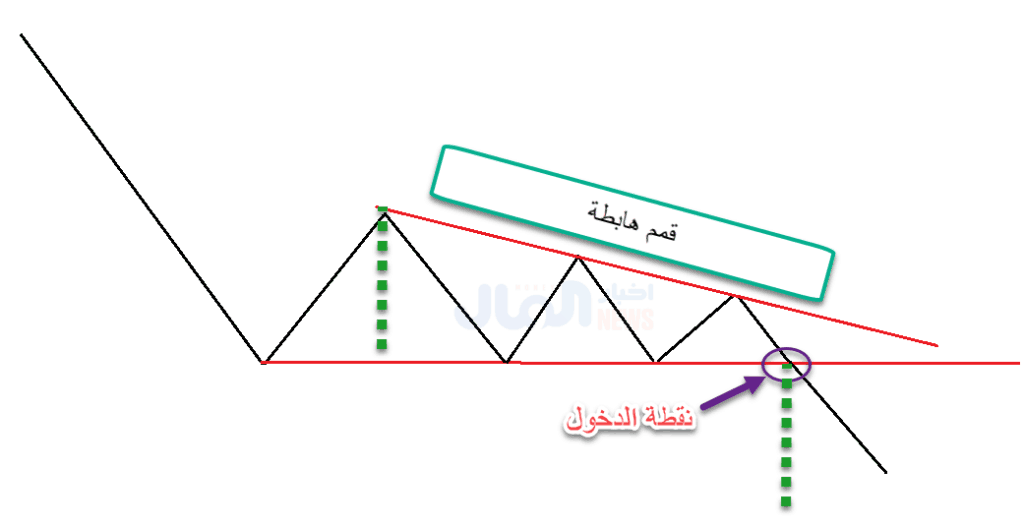

2- المثلث الهابط Descending Triangle.

تنطبق نفس القاعدة التي تحدثنا عنها في نموذج المثلث الصاعد على نموذج المثلث الهابط.

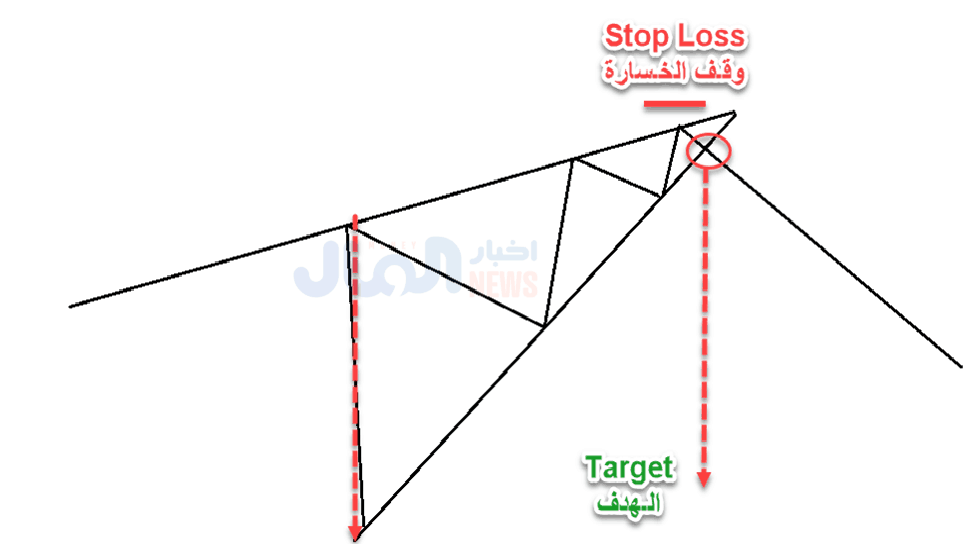

على سبيل المثال: إذا كان الزوج يسير في إتجاه هابط، وقام بعمل بعض الصعود التصحيحي مكونًا نموذج المثلث الهابط “القمم تهبط والقيعان ثابتة” مثل الصورة التالية.

يستفاد من نموذج المثلث الهابط في إنتظار الاختراق لتأكيد نقطة الدخول، ويمكن أخذ الهدف من قمة المثلث إلى القاع وعمل إسقاط عند نقطة الإختراق لمعرفة هدف نموذج المثلث الهابط، مع وضع وقف الخسارة فوق آخر قمة للمثلث.

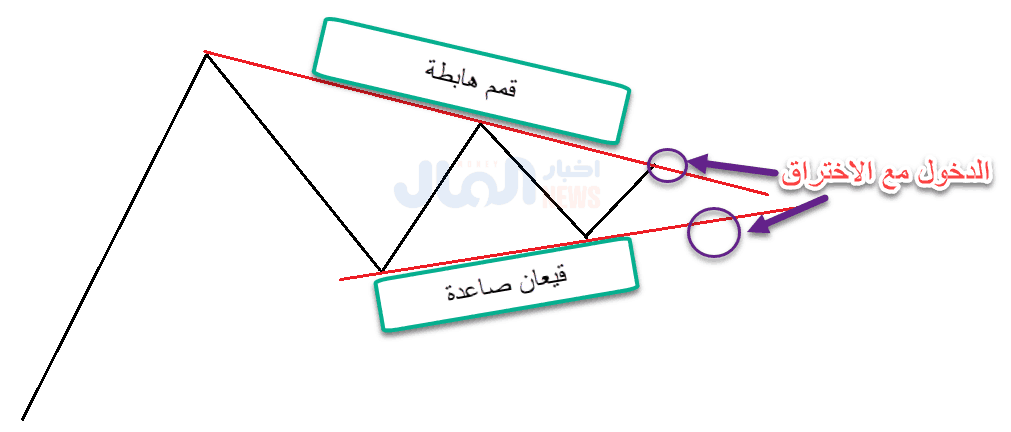

3- المثلث المتماثل Symmetrical Triangle

تنطبق نفس القاعدة التي تحدثنا عنها في نموذج المثلث الصاعد والمثلث الهابط على نموذج المثلث المتماثل ولكنه يختلف الشكل.

على سبيل المثال: إذا كان الزوج يسير في إتجاه صاعد، وقام بعمل بعض الصعود التصحيحي مكونًا نموذج المثلث المتماثل “القمم تهبط والقيعان تصعد” مثل الصورة التالية.

يستفاد من نموذج المثلث المتماثل في إنتظار الاختراق لتأكيد نقطة الدخول، ويمكن أخذ الهدف من قمة المثلث إلى القاع وعمل إسقاط عند نقطة الإختراق لمعرفة هدف نموذج المثلث الهابط، مع وضع وقف الخسارة فوق آخر قمة أو قاع للمثلث.

ملحوظة: يمكن أن يكون نموذج المثلث المتماثل “عاكس للإتجاه” لذلك يجب إنتظار نقطة الاختراق حتى يتأكد الدخول، مع الإلتزام بوقف الخسارة.

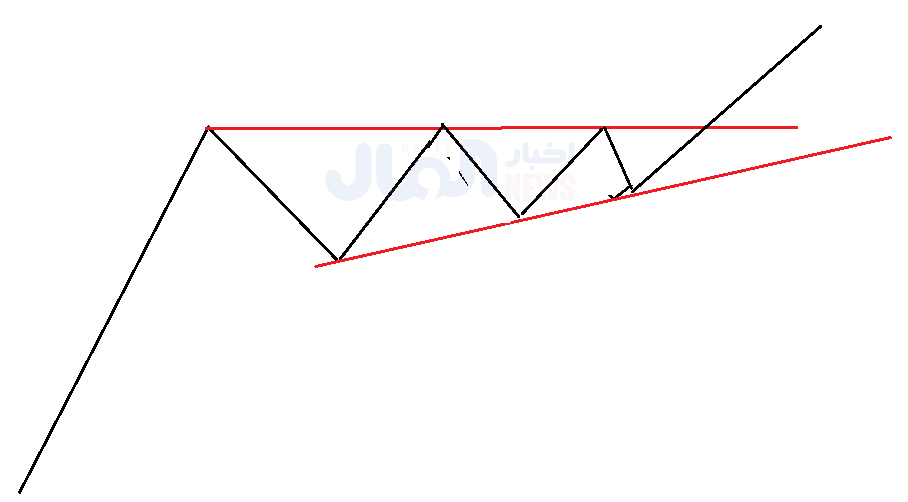

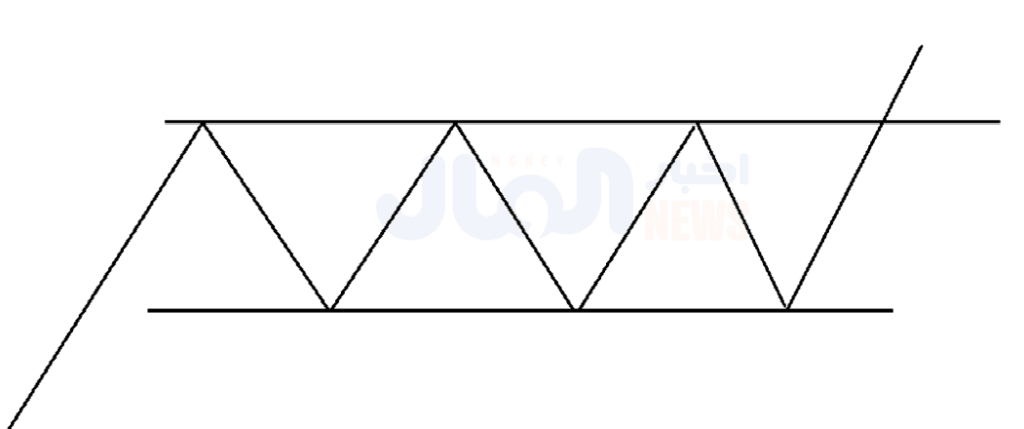

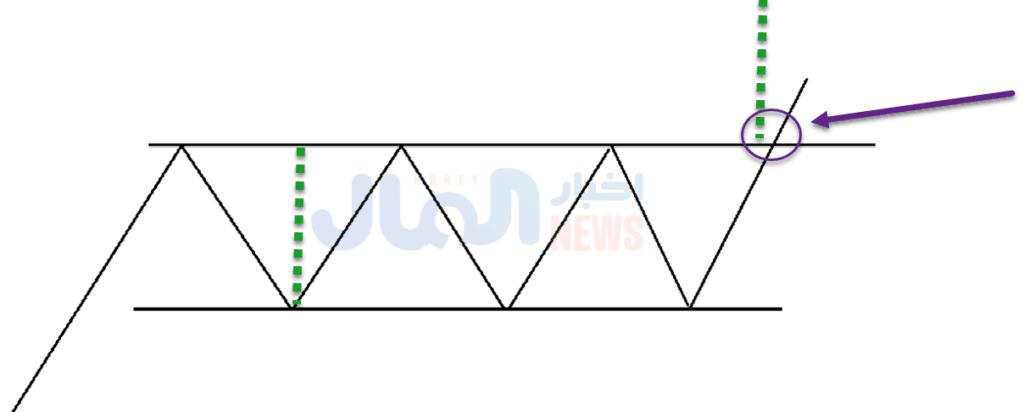

4- المستطيل Rectangle

يتكون نموذج المستطيل من ثلاثة قمم وثلاثة قيعان، حيث يكون الزوج أو السلعة في إتجاه صاعد ثم يدخل في عملية التصحيح مكونًا نموذج المستطيل، مثل الصورة التالية.

الدخول مع الكسر ويتم وضع وقف الخسارة أسفل آخر قاع أو قمة متكونة، في بعض الأحيان يكون هناك إشارات على إتجاه الكسر، وذلك حين يفشل السعر في الوصول إلى القاع أو الصعود إلى القمة، تكون ذلك دليل على قوة أحد الطرفين “القوة البيعية أو القوة الشرائية”، وقرب حدوث الكسر.

يظهر نموذج القاع المزدوج على كل الاطر الزمنية، ولكن كلما كان الإطار الزمني أقل كلما قل أهمية النموذج.

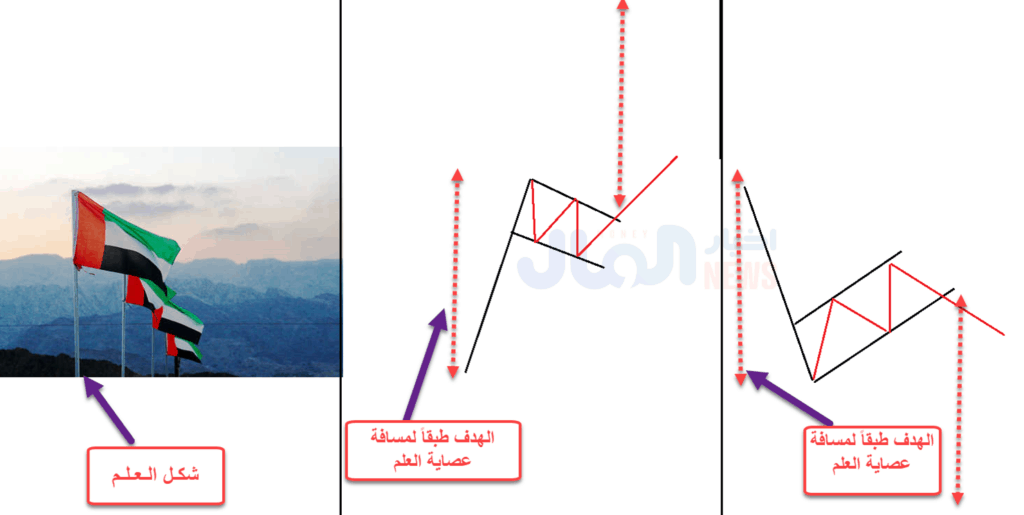

5- العلم Flag

يُعتبر نموذج العلم من النماذج التي يُفضل ظهورها على الاطر الزمنية القصيرة وليس الطويلة عكس باقي النماذج السعرية، فلا يجب أن يزيد حجم النموذج عن ثلاثة أسابيع، لأن نماذج الاعلام والرايات التي تأخذ أكثر من ثلاثة أسابيع عادًة تفشل.

يتكون النموذج بعد حدوث صعود قوي أو هبوط قوي، ثم تأتي بعدها حركة تصحيحية تتخذ شكل العلم، ويتم تحديد هدف نموذج العلم عن طريق أخذ مسافة الصعود التي حدثت وتطبيقها عند مكان الاختراق، مع العلم أن هناك العلم الصاعد والعلم الهابط، مثل الصورة التالية مثل الصورة التالية.

عادًة يكون إنتهاء تصحيح السعر قرب مستويات 38.2% فيبوناتشي الارتداد، ننصح بمراجعة درس فيبوناتشي.

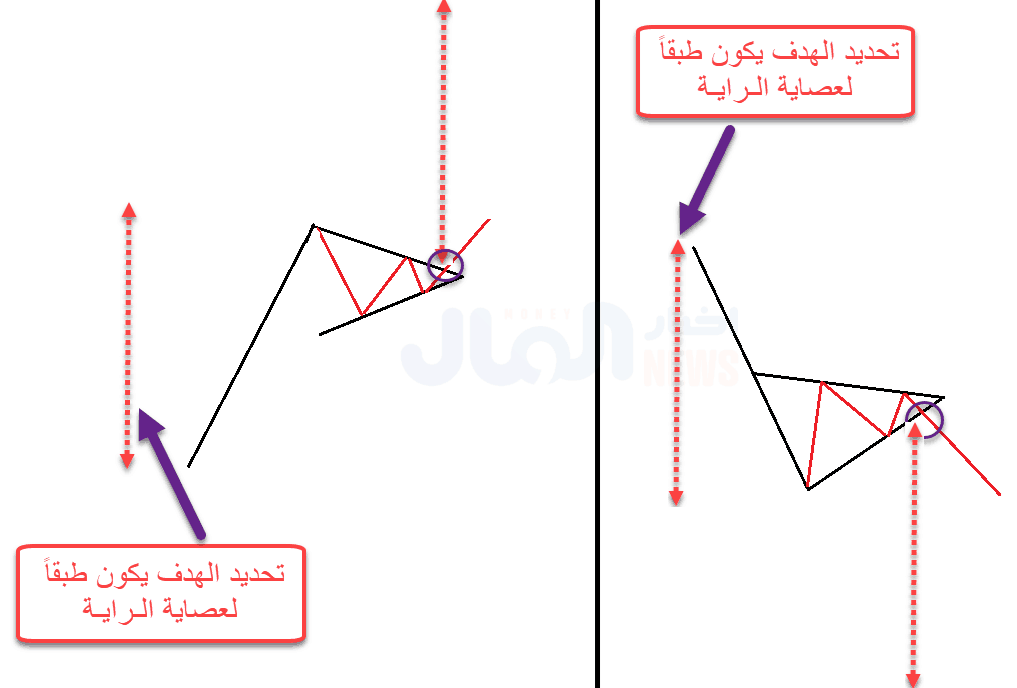

6- الراية Pennant

نفس القاعدة التي تحدثنا عنها في نموذج العلم تنطبق على نموذج الراية، فنموذج الراية يُفضل أن يظهر على الاطر الزمنية القصيرة وليس الطويلة، ولا يجب أن يزيد حجم النموذج عن ثلاثة أسابيع، ويمكن الاستعانة بمؤشر فيبوناتشي الارتداد خاصًة مستويات 38.2%.

ويتم تحديد هدف نموذج الراية عن طريق أخذ مسافة الصعود التي حدثت وتطبيقها عند مكان الاختراق، مع العلم أن هناك الراية الصاعدة والراية الهابطة، مثل الصورة التالية

يتكون النموذج بعد حدوث صعود قوي أو هبوط قوي، ثم تأتي بعدها حركة تصحيحية تتخذ شكل الراية، مثل الصورة السابقة.

الملخص

- النماذج السعرية عبارة عن إتجاه عرضي يظهر في أشكال مختلفة.

- تتكون النماذج السعرية من نماذج سعرية انعكاسية ونماذج سعرية استمرارية.

- النماذج السعرية الاستمرارية تعني أن الأسعار تقوم بعمليات تصحيح مؤقتة وأنها سوف تستأنف السير في الاتجاه الأصلي مرة أخرى.

- النماذج السعرية الانعكاسية تعني أن الأسعار تقوم بعمليات تغير في القوة المسيطرة بهدف تغير الاتجاه.

- تظهر النماذج السعرية على جميع الاطر الزمنية.

- كلما ظهرت النماذج السعرية على اطر زمنية كبيرة كلما زادت أهميتها بإستثناء الاعلام والرايات.

- يُفضل ظهور الاعلام والرايات على اطر زمنية صغيرة وألا تزيد فترة تكونها عن ثلاثة أسابيع.